Como aproveitar créditos de PIS e Cofins? Regras gerais

Por Fabio Rodrigues de Oliveira

Co-Founder da Busca.Legal.Publicado em 30/07/2021

Atualizado em 16/01/2023

Acompanhe o Boletim:

Faça como outras 100 mil pessoas. Informe seu e-mail e fique atualizado sobre novidades tributárias!

Introdução

Um dos maiores desafios da não cumulatividade do PIS e da Cofins é conhecer as possibilidades de créditos. Além das dúvidas diárias, são travadas inúmeras disputadas nos tribunais. E o aproveitamento de créditos indevidos traz muitos riscos, pois há cobrança de multa de 75% sobre o tributo recolhido a menor.

E ao mesmo tempo que há riscos, também há muitas oportunidades em volta deste assunto. É muito comum, pela complexidade do tema, muitas empresas deixarem de aproveitar os créditos a que têm direito. Portanto, conhecer as regras e os riscos envolvidos neste assunto podem ser um grande diferencial para o profissional da área tributária e para as empresas que fazem o correto aproveitamento dos seus créditos.

E para te apoiar nesta jornada, vamos produzir uma série de artigos sobre este assunto, explorando cada um dos créditos admitidos pela legislação, trazendo a posição do fisco e dos tribunais, para que você possa ter mais segurança para realizar esta atividade.

Neste primeiro texto, vamos trazer as regras gerais que servirão de base para o aproveitamento de todos os créditos básicos de PIS e Cofins, os quais serão explorados em artigos específicos.

A não cumulatividade na Constituição Federal

O estudo do direito tributário, bem como de qualquer outro ramo do direito, deve partir da Constituição Federal, fonte de excelência de todas as regras jurídicas. É na Carta Magna que, além dos princípios basilares do direito tributário, podemos identificar os contornos de cada tributo que pode ser instituído pelo legislador infraconstitucional.

No Brasil, a não cumulatividade ganhou o contexto de princípio constitucional na Constituição de 1946, por meio da Emenda Constitucional 18, de 01.12.1965, alcançando os tributos que atualmente foram substituídos pelo IPI e pelo ICMS. O princípio também foi mantido na Constituição Federal de 1967 e na Emenda 1, chamada de Constituição emendada de 1969.

Na Constituição de 1988, a não cumulatividade também se encontra prevista para diversos tributos, como se constata dos trechos a seguir transcritos:

a) IPI

Art. 153. (…)

3.º O imposto previsto no inc. IV:

(…)

II – será não cumulativo, compensando-se o que for devido em cada operação com o montante cobrado nas anteriores;

b) ICMS

Art. 155. (…)

2.º O imposto previsto no inc. II atenderá ao seguinte:

I – será não cumulativo, compensando-se o que for devido em cada operação relativa à circulação de mercadorias ou prestação de serviços com o montante cobrado nas anteriores pelo mesmo ou outro Estado ou pelo Distrito Federal;

c) Contribuições Sociais

Art. 195. (…)

12. A lei definirá os setores de atividade econômica para os quais as contribuições incidentes na forma dos incisos I, b; e IV do caput [contribuições sociais incidentes sobre a receita ou faturamento e na importação], serão não cumulativas.

A Carta Magna, como se observa, em diversas passagens trata da não cumulatividade. E em relação ao IPI e ao ICMS, ela é taxativa: eles “serão não cumulativos”.

Já no que se refere às contribuições sociais, a Constituição determina que a lei definirá os setores de atividade econômica para os quais as contribuições serão não cumulativas. Ou seja, para esta espécie tributária poderão coexistir duas modalidades de incidência, a cumulativa e a não cumulativa.

Ao contrário do que acontece com outros sistemas jurídicos, nos quais o princípio da não cumulatividade não merece nem mesmo consagração constitucional, no Brasil a Carta Magna não se conformou em ditar o princípio concisamente, como destaca Sacha Calmon Navarro Coêlho (2009). A Constituição Federal o fez em minúcia, já lhe ditando as regras mais importantes.

Justamente por isso, Coêlho e Derzi (2005, p. 107) defendem que a não cumulatividade encontra-se prevista e delimitada na própria Constituição Federal. Em relação ao ICMS e ao IPI, não há como discordar de tal afirmativa, haja vista a literalidade da Carta Magna. Em relação às contribuições sociais, no entanto, a Constituição Federal se limitou a prevê-la, sem detalhar a forma de sua operacionalização, o que deu margem para uma das primeiras discussões sobre o assunto, como será visto a seguir.

Alcance da não cumulatividade: correntes constitucionalista e legalista

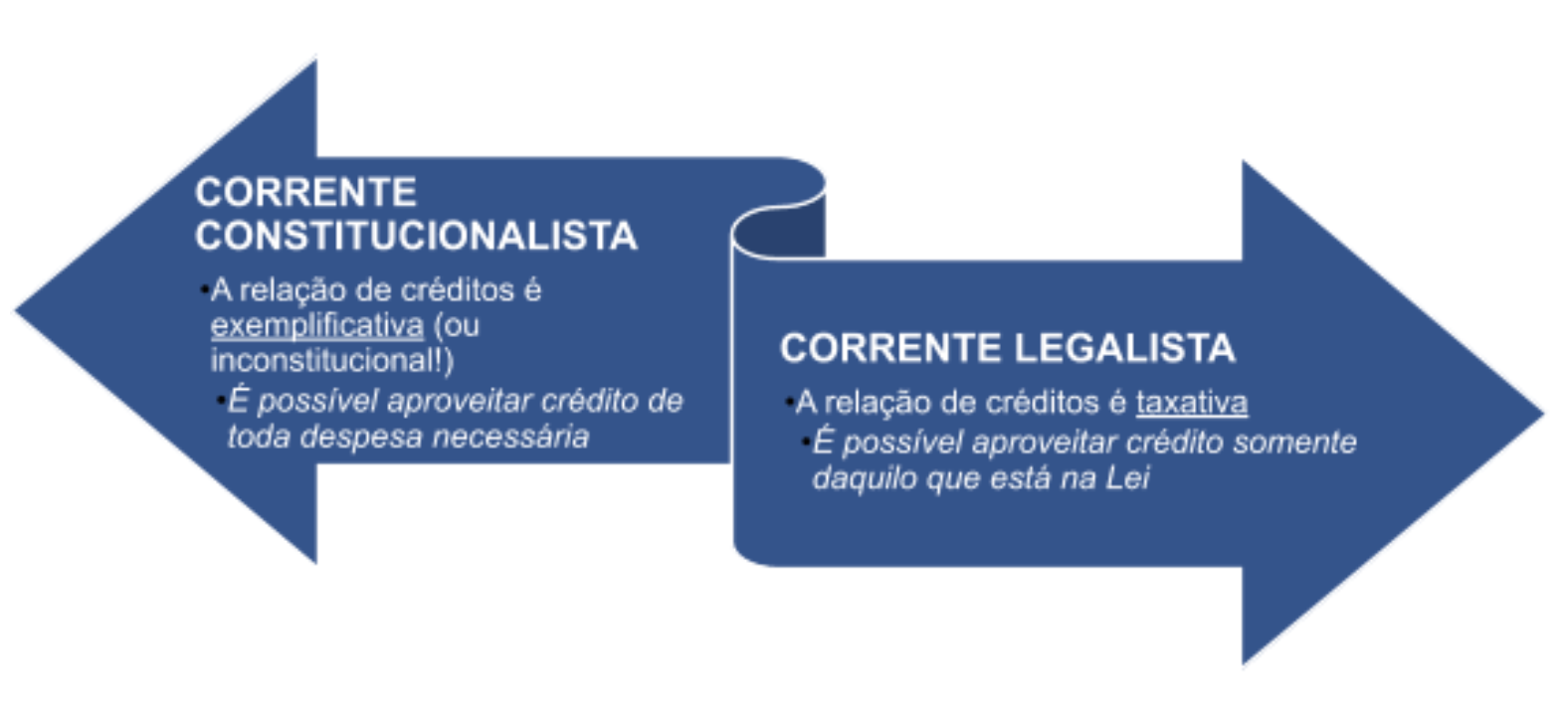

Poderia o legislador estabelecer quais são os créditos permitidos e vedados de PIS e Cofins? É possível dividir as opiniões em dois grupos. Há aqueles que entendem que a não cumulatividade é um princípio constitucional, o qual deve ser observado pelos tributos que adotam essa sistemática, ainda que de forma opcional. Para esses teóricos da chamada corrente constitucionalista, o legislador não é livre para relacionar quais são os créditos admitidos ou não.

E do lado oposto aos autores que veem a não cumulatividade como um princípio que não comporta restrições, há os partidários da corrente legalista, para os quais o legislador está livre para relacionar os créditos que podem ser apropriados.

É importante destacar que esta divisão entre corrente constitucionalista e legalista interfere diretamente na compreensão da não cumulatividade e na extensão dos créditos. Para a corrente constitucionalista, a não cumulatividade é um princípio constitucional e a relação de créditos existente no art. 3º das Leis 10.637/2002 e 10.833/2003 é meramente exemplificativa.

Seguindo essa corrente e tendo em vista que as contribuições incidem sobre o total das receitas da empresa, todos os custos e despesas necessários à geração de receitas deveriam permitir a apropriação de créditos. Despesas com propaganda ou comissões de venda, por exemplo, estariam enquadrados nesta categoria e permitiriam o aproveitamento de créditos.

Para esta corrente não se discute, por exemplo, o que é ou não insumos. Isso pouco importa. O critério para apropriação de crédito é saber se o custo ou a despesa são necessários para a geração da receita.

Para a corrente legalista, entretanto, o legislador está livre para relacionar os créditos que podem ser apropriados. Como consequência, a relação de créditos prevista no art. 3º das Leis 10.637/2002 e 10.833/2003 é taxativa. Ou seja, para aproveitamento de créditos, não basta que o custo ou a despesa sejam necessários à geração da receita, é preciso que eles estejam previstos na legislação. E é este o entendimento seguido do fisco!

A seguir, uma ilustração sobre essas duas correntes e suas consequências:

Analisando as decisões, tanto da justiça quanto do Conselho Administrativo de Recursos Fiscais (CARF), é possível verificar que os tribunais também têm seguido a corrente legalista, uma vez que sempre classificam os créditos em uma das hipóteses das Leis n.º 10.637/2002 e 10.833/2003.

E por envolver a Constituição Federal, a palavra final sobre esta questão cabia ao STF, que decidiu a questão por meio do Recurso Extraordinário nº 841.979 (com Repercussão Geral):

“I. O legislador ordinário possui autonomia para disciplinar a não cumulatividade a que se refere o art. 195, § 12, da Constituição, respeitados os demais preceitos constitucionais, como a matriz constitucional das contribuições ao PIS e COFINS e os princípios da razoabilidade, da isonomia, da livre concorrência e da proteção à confiança;

Princípios básicos

Apesar das peculiaridades do regime não cumulativo das contribuições, alguns princípios básicos podem ser identificados.

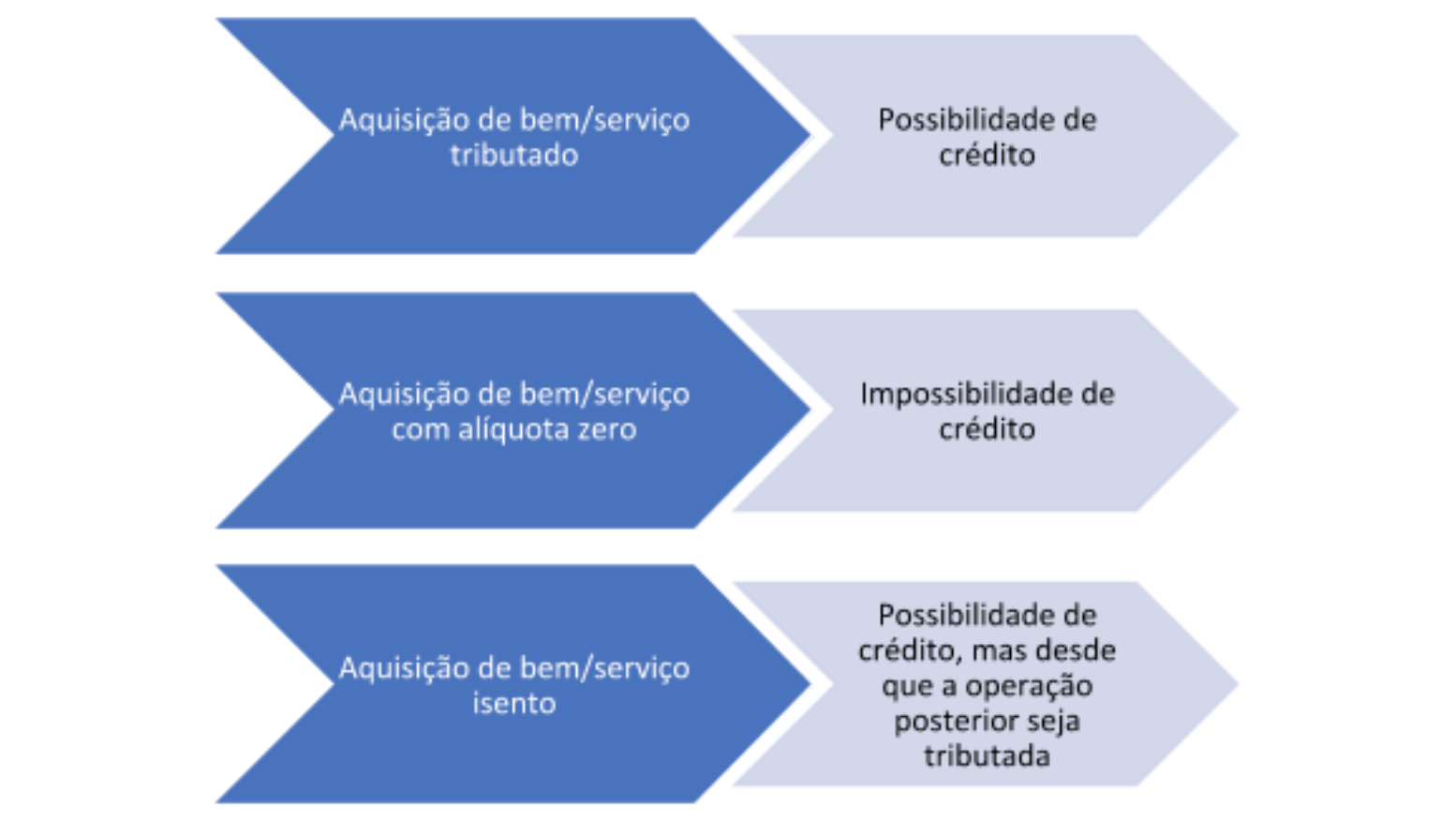

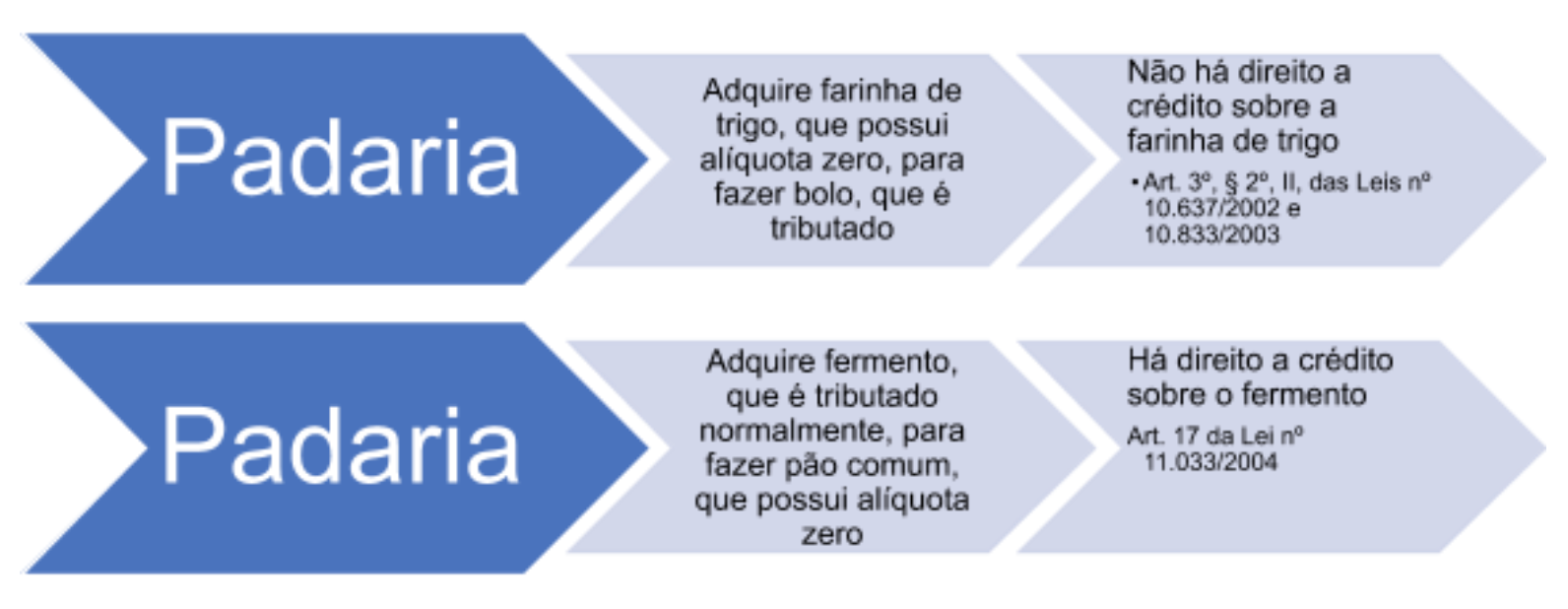

Não dará direito a crédito, por exemplo, a aquisição de bens ou serviços não sujeitos ao pagamento da contribuição, inclusive no caso de isenção, esse último quando revendidos ou utilizados como insumo em produtos ou serviços sujeitos à alíquota 0 (zero), isentos ou não alcançados pela contribuição (art. 3º, § 2º, II, das Leis 10.637/2002 e 10.833/2003).

Ou seja:

Para apurar créditos, portanto, é necessário verificar se o produto ou serviço que está sendo adquirido não está alcançado por algum benefício fiscal. É de extrema relevância, portanto, saber como um produto é tributado, pois isso impacta tanto no cálculo do débito sobre a venda do produto quanto na apuração dos créditos sobre as compras e demais despesas.

Na Busca.Legal podemos te apoiar neste desafio de como tributar corretamente um produto. Caso ainda não conheça, teste gratuitamente o Busca.Legal T1.

Também não dará crédito os valores pagos a pessoas físicas, uma vez que os créditos se aplicam exclusivamente aos pagamentos a pessoas jurídicas, salvo alguns créditos presumidos, comuns em agroindústrias, ou no caso de importação.

Por outro lado, as vendas efetuadas com suspensão, isenção, alíquota zero ou não incidência não impedem a manutenção, pelo vendedor, dos créditos vinculados a essas operações. Ou seja, o fato de um produto ser vendido com benefício fiscal não é impeditivo para que o crédito seja mantido (art. 17 da Lei nº 11.033/2004). Essa é uma regra diferente do ICMS, que exige o estorno dos créditos nestes casos, salvo previsão legal de sua manutenção.

Veja exemplos:

Alíquota para aproveitamento do crédito

Outro ponto importante refere-se às alíquotas a serem usadas na apuração dos créditos. Salvo previsão legal em sentido contrário, os créditos, quando admitidos, serão calculados às alíquotas de 1,65% para o PIS e 7,6% para a Cofins (art. 3 º, § 1º das Leis 10.637/2002 e 10.833/2003).

No caso da Contribuição para o PIS/Pasep e da Cofins, como dito anteriormente, foi adotado um método distinto do ICMS e do IPI. Nestes impostos (ICMS e IPI) é utilizado o “Método de Crédito do Tributo”, no qual o crédito é transferido de uma empresa para outra. Ou seja, o crédito é aproveitado na alíquota que incidiu na operação anterior.

Já em relação às contribuições sociais, foi adotado o “Método Indireto Subtrativo”, no qual o crédito nasce internamente na empresa. É por isso que, mesmo quando compramos de uma empresa do regime cumulativo, que tributou apenas 0,65% e 3%, o crédito pode ser aproveitado normalmente às alíquotas de 1,65% e 7,6%. Em relação às contribuições, não há essa vinculação entre o valor do débito anterior e o crédito a ser aproveitado.

Neste sentido, inclusive, a Solução de Consulta Cosit nº 22/2016, ao prever que, ressalvadas as exceções legais, os créditos admissíveis para desconto dos valores devidos devem ser apurados às alíquotas básicas de 1,65% e 7,6%.

Este ponto é muito importante e demonstra a importância de não confundirmos os conceitos aplicáveis ao ICMS ou ao IPI com aqueles do PIS e Cofins, pois estamos diante de modelos de não cumulatividade bem distintos.

Documentos com NCM ou tributação incorreta

É comum situações de produtos que deveriam ser tributados às alíquotas básicas, mas que por erro são vendidos, por exemplo, com alíquota zero. Nestes casos, tendo em vista que o produto deveria ter sido tributado, seria possível o aproveitamento de créditos pelo adquirente?

No caso da Contribuição para o PIS/Pasep e da Cofins, a resposta é sim, pois, como dito anteriormente, em relação às contribuições sociais, foi adotado o “Método Indireto Subtrativo”, no qual o crédito nasce internamente na empresa.

No caso do ICMS e IPI, sujeitos ao “Método de Crédito do Tributo”, o crédito é transferido de uma empresa para outra. A legislação, consequentemente, exige o destaque do imposto no documento fiscal para que você possa aproveitar o crédito.

É verdade que não é permitido o aproveitamento de créditos em relação a operações não sujeitas ao pagamento das contribuições, mas essa análise deve ser feita com base na legislação e não no documento fiscal. Exceto em raríssimas exceções, o crédito das contribuições não está amarrado ao documento fiscal.

E é dessa forma porque, quando foi criada a não cumulatividade, lá em 2002, nem havia informações do PIS e da Cofins no documento fiscal. Somente com a chegada da NF-e passamos a ter tais informações, mas a legislação não foi alterada.

SAIBA MAIS

- Irregularidades no documento fiscal e aproveitamento de créditos do PIS e da COFINS

- Divergências entre NF-e e EFD-Contribuições: o que prevalece?

Aquisições do Simples Nacional

Dúvida também comum é saber se as aquisições de empresas do Simples Nacional permitem o aproveitamento de créditos, uma vez que a Lei Complementar 123/2006 estabelece que tais contribuintes não podem apropriar e transferir créditos.

De acordo com o Ato Declaratório Interpretativo RFB 15/2007, as pessoas jurídicas sujeitas ao regime não cumulativo podem descontar créditos em relação às aquisições do Simples Nacional. E o crédito é aproveitado às alíquotas normais, de 1,65% e 7,6%.

Essa interpretação é coerente, pois no regime não cumulativo das contribuições não há uma transferência de créditos, como ocorre com o ICMS e o IPI (Método de Crédito do Tributo). Aqui, os créditos são apurados internamente pelo contribuinte (Método Indireto Subtrativo).

SAIBA MAIS

É possível aproveitar créditos de PIS e COFINS na aquisição do MEI?

Os créditos básicos

Como já mencionado, ao instituir a não cumulatividade das contribuições sociais, o Poder Executivo optou por relacionar os créditos que poderiam ser descontados. Assim, não obstante as discussões existentes, para conhecer os créditos que poderão ser apropriados, considerando a corrente legalista, se faz necessário analisar as Leis 10.637/2002 e 10.833/2003, mais precisamente o seu art. 3º.

É importante observar que determinados gastos estão ligados especificamente à atividade produtiva, como os encargos com depreciação de máquinas e equipamentos. Outros, no entanto, são mais abrangentes, alcançando os gastos relacionados a qualquer área da empresa, como ocorre com o consumo de energia elétrica.

SAIBA MAIS

A não cumulatividade é um bom exemplo da falta de lógica que muitas vezes nos deparamos em relação às contribuições sociais. E isso inspirou o artigo Como Spock aproveitaria créditos de PIS e Cofins?

Basicamente, portanto, a empresa deverá relacionar todos os seus gastos e verificar se eles se enquadram com um dos créditos admitidos, conforme relacionados a seguir:

| Gastos que permitem a apuração de créditos |

| Bens adquiridos para revenda |

| Bens e serviços, utilizados como insumo na prestação de serviços e na produção ou fabricação de bens ou produtos destinados à venda, inclusive combustíveis e lubrificantes |

| Energia elétrica e energia térmica, inclusive sob a forma de vapor, consumidas nos estabelecimentos da pessoa jurídica |

| Aluguéis de prédios, máquinas e equipamentos, pagos a pessoa jurídica, utilizados nas atividades da empresa |

| Contraprestações de operações de arrendamento mercantil de pessoa jurídica |

| Máquinas, equipamentos e outros bens incorporados ao ativo imobilizado, adquiridos ou fabricados para locação a terceiros, ou para utilização na produção de bens destinados à venda ou na prestação de serviços |

| Edificações e benfeitorias em imóveis próprios ou de terceiros, utilizados nas atividades da empresa |

| Bens recebidos em devolução no mês, cuja receita de venda tenha integrado faturamento do mês ou de mês anterior, e tributada na forma não cumulativa |

| Armazenagem de mercadoria e frete na operação de venda, quando o ônus for suportado pelo vendedor |

| Vale-transporte, vale-refeição ou vale-alimentação, fardamento ou uniforme fornecidos aos empregados por pessoa jurídica que explore as atividades de prestação de serviços de limpeza, conservação e manutenção |

| Bens incorporados ao ativo intangível, adquiridos para utilização na produção de bens destinados a venda ou na prestação de serviços |

E tendo em vista a abrangência que pode se esperar do conceito de insumos, a empresa deve buscar enquadrar seus gastos, primeiramente, nas demais hipóteses de créditos, deixando para o final a análise em relação ao que se enquadra como insumos, como discutiremos em artigo específico.

Momento de apuração do crédito

Outra questão importante é o aspecto temporal, ou seja, quando o crédito poderá ser apropriado. Da mesma forma que a incidência das contribuições, os créditos serão apropriados de acordo com o regime de competência, ou seja, considerando as aquisições de bens e serviços e as despesas e custos incorridos, independentemente de pagamento. Aqui também não importa a efetiva movimentação do caixa (regime de caixa).

Neste sentido, o seguinte item de “Perguntas e Respostas EFD-Contribuições” (http://sped.rfb.gov.br/pastaperguntas/show/276):

62)Qual a data correta para o fato gerador do crédito do PIS/COFINS para a geração dos registros C100 e C170? A data da emissão da NF ou a data de entrada?

A legislação das contribuições sociais (Leis 10.637 e 10.833, art. 3º, § 1º, I) estabelece que o direito ao crédito se efetiva com as aquisições do mês (de bens para revenda e de bens a serem utilizados como insumos). Cada empresa que estabelece o momento de registro da aquisição de bens com direito a crédito – se quando da emissão do documento fiscal ou se quando da entrada. O determinante é que tenha ocorrido o fato jurídico representativo da AQUISIÇÃO, que se implementa com a própria emissão da nota fiscal ou com o pagamento da mercadoria adquirida. Se uma empresa adquire mercadorias, mediante emissão de nota fiscal, no dia 28 do Mês 1, já tem direito a escriturar a aquisição e a apropriar o crédito no próprio mês 1, mas se a empresa, por questões operacionais ou de controle interno da mesma resolve só registrar a operação de aquisição quando da entrada das mercadorias no estabelecimento, inicio do Mês 2, então ela vai se apropriar do crédito no mês 2.

Rateio de despesas comuns de grupo econômico

É comum em relação a grupos econômicos haver o compartilhamento de despesas. O pagamento é feito por uma das pessoas jurídicas, mas essa despesa é suportada por diversas pessoas jurídicas do grupo.

Tendo em vista que o documento fiscal, nesses casos, é emitido em nome de uma das pessoas jurídicas, surgia a dúvida se haveria a possibilidade de aproveitamento de créditos por todas as pessoas jurídicas. Também havia dúvida se o valor recebido pela pessoa jurídica centralizadora constituiria receita tributável.

A Solução de Divergência 23/2013 dispõe sobre o assunto, reconhecendo a possibilidade do rateio e a não incidência sobre os valores recebidas pela centralizadora:Relativamente à Contribuição para o PIS/Pasep e à Cofins, observadas as exigências estabelecidas no item anterior para regularidade do rateio de dispêndios em estudo: a) os valores auferidos pela pessoa jurídica centralizadora das atividades compartilhadas como reembolso das demais pessoas jurídicas integrantes do grupo econômico pelo pagamento dos dispêndios comuns não integram a base de cálculo das contribuições em lume apurada pela pessoa jurídica centralizadora; b) a apuração de eventuais créditos da não cumulatividade das mencionadas contribuições deve ser efetuada individualizadamente em cada pessoa jurídica integrante do grupo econômico, com base na parcela do rateio de dispêndios que lhe foi imputada; c) o rateio de dispêndios comuns deve discriminar os itens integrantes da parcela imputada a cada pessoa jurídica integrante do grupo econômico para permitir a identificação dos itens de dispêndio que geram para a pessoa jurídica que os suporta direito de creditamento, nos termos da legislação correlata.

Consórcio e Sociedade em Conta de Participação

Por meio da Instrução Normativa RFB nº 834/2008, foram estabelecidos procedimentos fiscais dispensados aos consócios constituídos nos termos dos artigos 278 e 279 da Lei nº 6.404/76. A referida Instrução, no entanto, foi revogada pela Instrução Normativa RFB nº 1.199/2011, que atualmente disciplina a matéria.

De acordo com o previsto no artigo 5º, parágrafo único, do referido ato:

Os créditos referentes à Contribuição para o PIS/Pasep e à Cofins não cumulativas, relativos aos custos, despesas e encargos vinculados às receitas das operações do consórcio, serão computados nas pessoas jurídicas consorciadas, proporcionalmente à participação de cada uma no empreendimento, observada a legislação específica.

É nesse sentido, inclusive, a resposta a seguir de “Perguntas e Respostas EFD-Contribuições” (http://sped.rfb.gov.br/pastaperguntas/show/276):

88)Que tratamento deverá ser dado em relação aos créditos a serem apropriados no caso dos consorciados?

A empresa líder irá informar às demais empresas consorciadas as operações de custos, despesas e aquisições efetuadas no período. De acordo com a IN RFB 834, de 2008, cada empresa deve apropriar-se dos créditos, na proporção de sua participação no consórcio, com base na documentação repassada pela empresa líder (cópia de notas fiscais, planilhas, relatórios ou memória de cálculo). Tendo em vista não existir notas fiscais em nome das demais empresas do consórcio (os documentos estão em nome do consórcio), as operações geradoras de crédito serão escrituradas em F100, devendo ser informado e identificado o consórcio no campo DESC_DOC_OPER (campo 19).

Em relação à Sociedade em Conta de Participação (SCP), o reconhecimento do crédito é feito na própria SCP, por meio de controle mantido pela sócia ostensiva, que é responsável pelo pagamento das contribuições (art. 117 da IN RFB 1.911/2018). Neste caso, portanto, não haverá créditos a serem tratados pelas sócias participantes em relação à SCP.

E para efeito de obrigação acessória, conforme “Perguntas e Respostas EFD-Contribuições” (http://sped.rfb.gov.br/pastaperguntas/show/276), “a partir do período de apuração janeiro/2014, no caso de a pessoa jurídica ser sócia ostensiva de Sociedades em Conta de Participação (SCP), a EFD-Contribuições deverá ser transmitida separadamente, para cada SCP, além da transmissão da EFD-Contribuições da sócia ostensiva”.

Estorno de créditos

Deverá ser estornado o crédito relativo a bens adquiridos para revenda ou utilizados como insumos na prestação de serviços e na produção ou fabricação de bens ou produtos destinados à venda, que tenham sido furtados ou roubados, inutilizados ou deteriorados, destruídos em sinistro ou, ainda, empregados em outros produtos que tenham tido a mesma destinação (arts. 3º, § 13, e 15, II, da Lei nº 10.833/2003).

O direito ao crédito está sempre dependente da hipótese que o originou, logo, se houver destinação diversa, ele deverá ser estornado. É o caso das mercadorias adquiridas para revenda, cujos créditos apurados deverão ser estornados se ela for, por exemplo, doada, haja vista a destinação diversa daquela que originou o crédito.

Pelo mesmo motivo, deverão ser estornados os créditos relativos a devoluções de compras efetuadas pelo contribuinte. Em Perguntas e Respostas EFD-Contribuições (http://sped.rfb.gov.br/pastaperguntas/show/276), o fisco inclusive explica como fazer isso:

58)Como informar uma devolução de compra na EFD-CONTRIBUIÇÕES?

As notas fiscais relativas às devoluções de compras, referentes a operações de aquisição com crédito da não cumulatividade, devem ser escriturados pela pessoa jurídica, no mês da devolução, e os valores dos créditos correspondentes a serem anulados/estornados, devem ser informados preferencialmente mediante ajuste na base de cálculo da compra dos referidos bens, seja nos registros C100/C170 (informação individualizada), seja nos registros C190 e filhos (informação consolidada). Caso não seja possível proceder estes ajustes diretamente no bloco C, a pessoa jurídica poderá proceder aos ajustes diretamente no bloco M, nos respectivos campos (campo 10 dos registros M100 e M500) e o detalhamento nos registros de ajustes de crédito (M110 e M510). Neste último caso, deverá utilizar o campo “NUM_DOC” e “DESCR_AJ” para relacionar as notas fiscais de devolução, como ajuste de redução de crédito. Por se referir a uma operação de saída, a devolução de compra deve ser escriturada com o CST 49.

Referências

COÊLHO, Sacha Calmon Navarro. Não-cumulatividade tributária. In: MACHADO, Hugo de Brito (Coord.). Não cumulatividade tributária. São Paulo: Dialética; Fortaleza: ICET, 2009. cap. 14, p. 449-482.

______; DERZI, Misabel Abreu Machado. PIS/COFINS: direito de crédito nas entradas e saídas isentas ou com alíquota zero. Revista dialética de direito tributário, São Paulo: Dialética, n. 115, p. 143-154, abr. 2005.